Tóm Tắt Sách

Tóm Tắt Review Sách Giao Dịch Như Một Phù Thủy Chứng Khoán

Tóm Tắt Review Sách Giao Dịch Như Một Phù Thủy Chứng Khoán được Đầu Tư AtoZ đọc và tóm tắt cận thận những chương. Nhằm gạn lọc lại những ý chính theo mình thấy là quan trọng và ứng dụng thực tế vào thị trường chứng khoán Việt Nam.

CHƯƠNG 5: GIAO DỊCH THEO XU HƯỚNG

“Tôi không thiết lập xu hướng, tôi chỉ tìm kiếm xu hướng và khai thác chúng.” Huyền thoại truyền hình Dick Clark

BỐN GIAI ĐOẠN TRONG CHU KỲ GIÁ

GIAI ĐOẠN 1 – PHA THỜ Ơ: CỔ PHIẾU ĐANG ĐƯỢC TÍCH LŨY

Giai đoạn 1 không có gì đáng chú ý diễn ra. Cổ phiếu bị thị trường lãng quên,nghĩa là rất ít nhà đầu tư lớn chú ý đến, hoặc ko được TT đánh giá cao.

Giai đoạn 1 có thể tồn tại trong một thời gian dài, từ vài tháng đến vài năm. Lúc mà các nhà đầu tư thấy TTCK thật tẻ nhạt. Vì thế bạn nên tránh mua trong GĐ1, ngay cả khi yếu tố cơ bản của công ty trông có vẻ tốt. Hãy kiềm chế sự vội vàng của mình. Kiên nhẫn chờ đợi và chỉ mua ở giai đoạn 2.

Định luật 1 của Newton (luật quán tính): một vật chuyển động sẽ tiếp tục chuyển động, một vật đứng yên sẽ đứng yên.Nếu cổ phiếu của bạn đang nằm chết dí một cục trong vũng nước, định luật 1 nói rằng, nó sẽ vẫn ở yên ở đó cho đến khi có một động lực mạnh mẽ bên ngoài tác động vào (đó có thể là những thay đổi quan trọng trong yếu tố cơ bản của công ty).

Bạn không thể nào đạt được thành tích giao dịch siêu hạng nếu nắm giữ các “cổ phiếu chết”. Để lãi kép số vốn của bạn với tốc độ nhanh và đạt được thành tích giao dịch siêu hạng, bạn phải tránh đầu tư ở giai đoạn 1 và chỉ tham gia ở giai đoạn 2 tăng giá, là thời điểm cổ phiếu có đà tăng trưởng mạnh.

CÁC ĐẶC ĐIỂM CỦA GIAI ĐOẠN 1

- Trong suốt giai đoạn 1, giá cổ phiếu sẽ chuyển động đi ngang. Không chuyển động tăng hoặc giảm nào có thể kéo dài lâu.

- Giá chứng khoán sẽ dao động quanh đường trung bình di động 200 ngày (ma40 tuần). Trong suốt thời gian này, cổ phiếu không có xu hướng tăng hay xu hướng giảm rõ ràng. Thời gian nằm chết của cổ phiếu có thể tồn tại trong vài tháng đến vài năm.

- Giai đoạn 1 diễn ra sau xu hướng sụt giảm của giai đoạn 4, vốn diễn ra trong vài tháng hoặc nhiều hơn.

- Khối lượng thường sụt giảm và tương đối mỏng so với khối lượng của giai đoạn 4 trước đó.

KHÔNG CẦN PHẢI BẮT ĐÁY

Từ kinh nghiệm giao dịch của cá nhân, tôi cam đoan với bạn rằng, cái trò “câu cá ở đáy sông” (tức cố gắng mua cổ phiếu tại hoặc gần với đáy nhất có thể) là một điều vô cùng nguy hiểm và lãng phí thời gian. Ngay cả khi bạn may mắn bắt đúng đáy, bạn cũng chẳng bao giờ đạt được thành công lớn nếu như không có khả năng kiên trì nắm giữ cổ phiếu trong suốt xu hướng tăng kéo dài trong nhiều tháng hoặc thậm chí vài năm. Việc mua tại đáy là không cần thiết. Điều quan trọng là bạn phải có đủ khả năng “ôm chặt cổ phiếu” để đi theo xu hướng. Việc bắt đáy là cực kỳ nguy hiểm vì thiếu bằng chứng xác nhận đâu là đáy. Khi một cổ phiếu ở giai đoạn 4 hoặc giai đoạn 1, giá không có đà tăng trưởng (momentum).

Mục tiêu của tôi không phải là mua tại đáy thấp nhất hay tại mức giá rẻ nhất mà mua ở mức giá “hợp lý”. Điều đó có nghĩa bạn phải lựa chọn thời điểm mua đúng (là khi cổ phiếu sẵn sàng bắt đầu tăng giá mạnh mẽ). Cố gắng bắt đáy là việc làm không cần thiết và lãng phí thời gian. Hãy nhớ kỹ điều này. Để đạt được thành tích giao dịch siêu hạng, bạn cần phải tận dụng tối đa sức mạnh của lãi kép. Do đó, điều quan trọng là phải tập trung mua những chứng khoán sắp có khả năng tăng giá mạnh. Để làm điều này, bạn chỉ cần chờ đợi giai đoạn 2 tăng giá để mua vào cổ phiếu.

SỰ CHUYỂN TIẾP TỪ GIAI ĐOẠN 1 SANG GIAI ĐOẠN 2

Giai đoạn 2 tăng giá thường bắt đầu mà không có hoặc chỉ đôi chút dấu hiệu để bạn nhận ra. Không hề có một thông báo hay tin tức quan trọng nào cả. Tuy nhiên, có một dấu hiệu chắc chắn: giai đoạn 2 sẽ có khối lượng giao dịch tăng mạnh vào những phiên hoặc tuần giao dịch tăng giá mạnh bởi lực cầu lớn. Trong khi đó, khối lượng thường ở mức thấp trong các đợt điều chỉnh hoặc kéo ngược (trong xu hướng tăng dài hạn). Luôn luôn có những đợt tăng giá mạnh khoảng 25%-30% để đưa giá thoát khỏi vùng đáy 52 tuần. Bạn phải nhìn thấy điều này trước khi kết luận giai đoạn 2 tăng giả đã xuất hiện và xem xét việc mua vào.

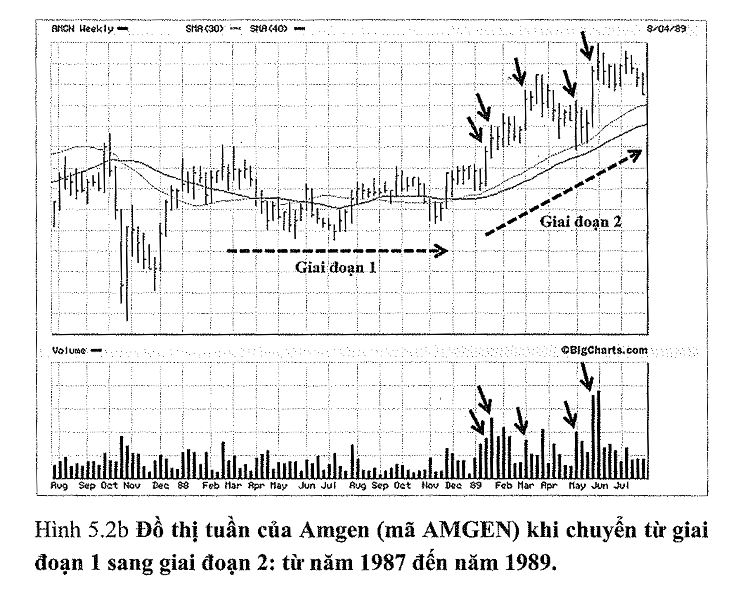

Ở hình 5.2B, chú ý đường trung bình di động 200 ngày (gọi tắt là MA200 ngày) của Amgen đang đi lên và là tín hiệu xác nhận xu hướng tăng. Đường trung bình di động 150 ngày (gọi tắt là MA150 ngày) nằm trên đường trung bình 200 ngày, và cổ phiếu luôn nằm trên MA200 ngày và MA150 ngày trong suốt xu hướng tăng. Cũng lưu ý, khối lượng tăng mạnh trong các đợt hồi phục, và có mức thanh khoản thấp trong các đợt điều chỉnh. Trong trường hợp của Amgen, giai đoạn 2 tăng giá đã xuất hiện rất rõ ràng khi giá tăng hơn 80% từ đáy 52 tuần. Đây là lúc tôi bắt đầu xem xét việc mua vào cổ phiếu này. Nếu không có các dấu hiệu xác nhận đề cập ở trên, đồng nghĩa bạn đã mua vào quá sớm và có thể đối diện với khả năng mua phải “cổ phiếu chết”. Hầu hết nhà giao dịch nghiệp dư nghĩ rằng, giá chứng khoán Amgen lúc này là quá cao và chỉ muốn mua vào khi nó giảm xuống thấp hơn. Họ đang hoạt động theo chỉ dẫn “mua đáy, bán đỉnh”. Nhưng đó chính là lý do tại sao các nhà giao dịch nghiệp dư thường thất bại và bỏ lỡ cơ hội kiếm lợi nhuận lớn.

CÁC TIÊU CHÍ ĐỂ NHẬN RA SỰ CHUYỂN TIẾP GIAI ĐOẠN 1 SANG GIAI ĐOẠN 2

- Giá chứng khoán nằm trên đường MA150 ngày và MA200 ngày

- MA150 ngày nằm trên MA200 ngày

- MA200 ngày đã chuyển sang dốc lên

- Xuất hiện chuổi các đỉnh cao hơn và đáy cao hơn.

- Những tuần tăng giá mạnh với khối lượng lớn. Trong khi đó thanh khoản nằm ở mức thấp vào những tuần điều chỉnh.

- Số tuần có khối lượng giao dịch tăng nhiều hơn số tuần có khối lượng giao dịch giảm.

GIAI ĐOẠN 2 – PHA TĂNG GIÁ: TĂNG TỐC

Mặc dù nó xảy ra mà không có nhiều dấu hiệu cảnh báo, nhưng giai đoạn 2 tăng giá có thể được khơi mào bởi những tin tức bất ngờ như: các thay đổi luật pháp theo chiều hướng có lợi cho doanh nghiệp, môi trường kinh doanh đầy triển vọng, hoặc sự xuất hiện của một CEO tài năng có thể vực dậy công ty. Hoặc có thể, một công ty mới bất thình lình thu hút được sự chú ý của giới đầu tư khi công bố lợi nhuận lớn vượt quá dự báo của các nhà phân tích.

Gió là người bạn đồng hành của các thủy thủ. Giai đoạn 2 tăng chính là ngọn gió báo hiệu cho bạn biết, hãy sẵn sàng ra khơi. Khi lợi nhuận có đà tăng trưởng (tăng trưởng lợi nhuận tăng dần qua các quý hoặc các năm), cổ phiếu sẽ bắt đầu thoát ra khỏi vùng củng cố và tăng giá bởi lực cầu từ các nhà đầu tư tổ chức lớn. Các thanh giá và khối lượng trên biểu đồ ngày cũng như biểu đồ tuần sẽ xuất hiện khá dài thể hiện khối lượng tăng trong các đợt hồi phục. Trong khi đó, khối lượng giảm trong các đợt điều chỉnh. Những dấu hiệu tăng tốc này chỉ xuất hiện trong giai đoạn 2 tăng giá.

Trước khi giai đoạn 2 tăng giá diễn ra, cổ phiếu sẽ tăng giá theo mẫu hình bậc thang với các đỉnh cao hơn và đáy cao hơn. Giá cổ phiếu có thể đã tăng gấp đôi hoặc gấp ba nhưng cũng chỉ mới là sự khởi đầu cho xu hướng tăng dài hạn. Điều này có nghĩa giá còn tăng mạnh hơn nữa. Nếu công ty tiếp tục công bố lợi nhuận cao (đặc biệt nếu công ty công bố vài quý có tốc độ tăng trưởng lợi nhuận cao ấn tượng), điều này sẽ thu hút sự chú ý của đám đông nhà đầu tư và lực cầu xuất hiện sau đó.

ĐẶC ĐIỂM CỦA GIAI ĐOẠN 2 TĂNG GIÁ

- Giá nằm trên đường MA200 ngày (MA40 tuần).

- Đường MA200 ngày đang trong xu hướng dốc lên.

- Đường MA150 ngày (MA30 tuần) nằm trên đường MA200 ngày (MA40 tuần).

- Giá cổ phiếu có xu hướng tăng rõ ràng, được xác định bằng các đỉnh cao hơn và đáy cao hơn theo mô hình bậc thang.

- Đường trung bình động ngắn hạn nằm trên đường trung bình động dài hạn (ví dụ MA50 ngày nằm trên MA150 ngày)

- Khối lượng tăng vọt vào những ngày hoặc tuần tăng giá. Trong khi khối lượng ở mức thấp vào những ngày hoặc tuần giảm giá.

- Có số lượng ngày hoặc tuần tăng giá (với volume cao hơn mức trung bình) nhiều hơn số lượng ngày hoặc tuần giảm giá (với volume thấp hơn mức trung bình).

GIAI ĐOẠN 3 – PHA TẠO ĐỈNH: PHÂN PHỐI

Bữa tiệc nào cũng phải đến lúc tàn. Mọi thứ tốt đẹp nhất cuối cùng phải kết thúc. Trên thị trường chứng khoán, cổ phiếu không thể giữ đà tăng trường mãi mãi. Khi lợi nhuận vẫn tăng, nhưng tốc độ tăng trưởng giảm dần, đó là lúc cổ phiếu có thể đang ở giai đoạn phân phối. Cổ phiếu mặc dù vẫn thiết lập đỉnh cao hơn, nhưng độ biến động lại lớn và khối lượng tăng lên ở các đợt điều chỉnh.

Trong giai đoạn 3, cổ phiếu không còn được thu gom mạnh mẽ nữa. Thay vào đó, nó sẽ được trao tay từ các NĐT lớn chuyên nghiệp sang các NĐT nghiệp dư nhỏ lẻ, thiếu kinh nghiệm. Dòng tiền thông minh (đã mua khi cổ phiếu vừa bắt đầu bước vào GĐ2 tăng giá) bây giờ đang nghĩ đến việc chốt lợi nhuận. Họ sẽ bán khi giá vẫn còn đang tăng giá mạnh (nhưng là đợt tăng giá mạnh cuối cùng). Những người mua lúc này, chính là các “cừu non” thiếu kinh nghiệm, bị thu hút bởi những con sóng tăng giá mạnh. Nói cách khác, việc mua cổ phiếu vào lúc này là hành vi đầu tư theo đám đông và rất rõ ràng. Phân phối thể hiện mẫu hình đạt đỉnh. Độ biến động giá sẽ tăng lên và cổ phiếu sẽ trở nên “hỗn loạn” hơn so với mẫu hình giá ở giai đoạn 2.

Phố Wall tiếp tục đẩy các mức lợi nhuận ước tính lên mức rất cao, đến mức mà công ty không thể đánh bại ước tính của họ. Tất nhiên, một công ty dù tốt đến đâu cũng không thể liên tục đánh bại lợi nhuận ước tính của các nhà phân tích phố Wall. Đây là lúc mà đà tăng trưởng EPS sẽ bắt đầu chậm lại. Hoặc là giá cổ phiếu sẽ tiên đoán trước sự yếu đi của lợi nhuận và giảm điểm trước khi lợi nhuận được công bố, hoặc là sẽ có vài quý tăng trưởng lợi nhuận bị chậm lại (hoặc suy giảm) và sau đó giá cổ phiếu mới sụt giảm.

ĐẶC ĐIỂM CỦA GIAI ĐOẠN 3

- Độ biến động tăng lên. Mặc dù mẫu hình giá nói chung có thể trông giống với GĐ2 (giá vẫn đang xu hướng tăng), nhưng chuyển động giá trở nên hỗn loạn hơn.

- Có những ngày giảm điểm mạnh (thường là mạnh nhất kể từ GĐ2 tăng giá) với khối lượng lớn. Trên đồ thị tuần, CP có tuần giảm giá mạnh nhất kể từ lúc bắt đầu xu hướng tăng. Nên nhớ, những đợt giảm giá mạnh luôn kèm với thanh khoản tăng vọt.

- Giá giảm xuống dưới đường MA200 ngày. Một đặc điểm phổ biến của GĐ3 là chúng ta thấy giá cổ phiếu biến động quanh đường MA200 ngày (có thể nằm trên hoặc nằm dưới).

- Đường MA200 ngày sẽ mất đà tăng trưởng đi lên, trở nên phẳng ra, và sau đó vòng đi xuống.

GIAI ĐOẠN 4 – PHA GIẢM GIÁ: THÁO CHẠY

GDD4 về cơ bản là đối ngược với GĐ2 về đặc điểm giá và khối lượng

ĐẶC ĐIỂM CỦA GIAI ĐOẠN 4

- Hành động giá diễn ra dưới đường MA200 ngày (MA40 tuần)

- Đường MA200 đã đi ngang hoặc quay đầu đi xuống trong GĐ3, bây giờ đã có xu hướng xuống rõ ràng.

- Giá chứng khoán gần chạm hoặc thiết lập đáy 52 tuần.

- Mẫu hình có dạng bậc thang đi xuống, tức là liên tiếp có đáy thấp hơn và đỉnh thấp hơn.

- Đường trung bình MA ngắn hạn nằm dưới đường MA dài hạn.

- Volume tăng vọt vào những ngày hoặc tuần giảm giá. Trong khi đó, volume nằm ở mức thấp vào những ngày hoặc tuần tăng giá.

- Có số ngày hoặc tuần giảm giá (với volume cao hơn mức trung bình) nhiều hơn số ngày và tuần tăng giá (với volume thấp hơn mức trung bình)

XÁC ĐỊNH GIAI ĐOẠN 2 TĂNG GIÁ NHƯ THẾ NÀO?

Như tôi từng nói, lịch sử đã chứng minh một điều rằng, gần như tất cả các siêu cổ phiếu đều phải có một xu hướng rõ ràng trước khi tăng giá cực mạnh. Sự thực là, hơn 99% siêu cổ phiếu được giao dịch trên đường trung bình di động 200 ngày trước khi có đợt tăng giá lớn, và 96% siêu cổ phiếu được giao dịch trên đường trung bình di động 50 ngày.

Tôi áp dụng Hình Mẫu Xu Hướng (Trend Template) cho tất cả các chứng khoán riêng lẻ mà tôi quan tâm. Hình Mẫu Xu Hướng là một bộ lọc. Nếu một chứng khoán không đáp ứng được các tiêu chí của Hình Mẫu Xu Hướng, tôi sẽ loại bỏ ra khỏi danh sách quan sát. Thậm chí ngay cả khi các yếu tố cơ bản có vẻ tốt, tôi cũng chỉ xem xét mua nếu cổ phiếu đó nằm trong một xu hướng tăng dài hạn (được định nghĩa bằng Hình Mẫu Xu Hướng). Nếu không có sự xác nhận về xu hướng của cổ phiếu, nhà đầu tư sẽ gặp phải rủi ro khi mua vào một cổ phiếu đang ở trong xu hướng giảm, hoặc bán khống trong một xu hướng tăng mạnh hoặc cố gắng giao dịch khi cổ phiếu đang nằm chết trong giai đoạn 1. Điều quan trọng là cổ phiếu phải đáp ứng đầy đủ 8 tiêu chí trong Hình Mẫu Xu Hướng mới được xác nhận là ở trong giai đoạn 2 tăng giá.

- Giá hiện tại nằm trên đường MA50 ngày

- Giá cổ phiếu nằm trên MA150 ngày (30 tuần) và MA200 ngày (40 tuần).

- MA150 ngày nằm trên MA200 ngày

- Ma200 ngày hướng lên ÍT NHẤT 1 tháng (4-5 tháng càng tốt)

- MA50 ngày (Ma10 tuần) nằm trên Ma150 ngày(MA30 tuần) và MA200 ngày (40 tuần).

- Giá hiện tại phải tăng ít nhất 25% tính từ đáy 52 tuần (100-300% càng tốt).

- Giá hiện tại phải nằm trong vùng 25% của đỉnh 52 tuần (càng gần đỉnh càng tốt).

- Chỉ số RS không dưới 70, 90 càng tốt.

LƯỚT THEO THỦY TRIỀU; ĐỊNH THỜI ĐIỂM NHẢY VÀO CON SÓNG

Bằng cách sử dụng tiêu chí Hình Mẫu Xu Hướng, bạn ngay lập tức có thể xác định được những cổ phiếu nào đang ở giai đoạn 2 tăng giá (không cần phải đoán mò). Tuy nhiên, chúng ta sẽ không mua một chứng khoán chỉ vì nó đang ở trong giai đoạn 2 tăng giá. Nói cách khác, điều quan trọng là phải lựa chọn thời điểm mua bên trong giai đoạn 2 (hay lựa chọn thời điểm để nhảy vào con sóng). Hãy tưởng tượng, xu hướng tăng giá của giai đoạn 2 là một ngọn thủy triều cao đang ập đến. Bạn biết đấy, thủy triều không phải là một sóng duy nhất, mà nó bao gồm nhiều đợt sóng liên tiếp nhau, với sóng sau cao hơn sóng trước. Xu hướng chung của cổ phiếu là tăng giá, nhưng bên trong nó sẽ có các con sóng khác nhau.

Bên trong một xu hướng tăng giá dài hạn (thủy triều), sẽ có những hành động giá được xem là sự điều chỉnh nhỏ hoặc tạo ra nền giá ngắn và trung hạn. Các đợt điều chỉnh và nền giá nhỏ, ngắn hạn này thường kéo dài từ 4 đến 5 tuần, nhưng trong một số trường hợp có thể kéo dài hơn 1 năm. Thông thường, các mẫu hình nền giá thường được hình thành bên trong giai đoạn 2 tăng giá sẽ diễn ra từ 5 đến 26 tuần. Trong suốt giai đoạn tạo nền giá, cổ phiếu về cơ bản sẽ đi ngang trước khi có điểm phá vỡ để tạo ra xu hướng mới. Giai đoạn giá đi ngang này không nên bị nhầm lẫn với giai đoạn 1. Cổ phiếu bây giờ đang ở trong giai đoạn 2 tăng giá, với các nền giá sau cao hơn nền giá trước và hình dạng của giá giống như cái bậc thang. Các nấc thang (chính là nền giá) sẽ liên tiếp hình thành trong suốt giai đoạn 2 tăng giá.

LÀM THẾ NÀO ĐỂ BIẾT CHÚNG TA ĐANG Ở ĐỈNH? HÃY ĐẾM NỀN GIÁ

Hãy dùng phép ẩn dụ một chút. Tưởng tượng chu kỳ giá của cổ phiếu giống như một hành trình leo núi. Chúng ta đi từ bình nguyên bằng phẳng lên đỉnh núi và sau đó quay trở về bình nguyên bằng phẳng. Khi leo núi (Giai đoạn 2 tăng giá), sẽ xuất hiện các cao nguyên nhỏ. Đây chính là nơi mà các nhà leo núi sẽ dựng trại, nghỉ ngơi, nạp lại năng lượng và sẵn sàng cho hành trình leo núi sắp tới. Điều này cũng đúng với cổ phiếu. Sau một xu hướng tăng mạnh, sẽ có áp lực chốt lợi nhuận khiến cho cổ phiếu bị điều chỉnh ngắn hạn. Đây chính là lúc cổ phiếu thiết lập nền giá. Nếu cổ phiếu thực sự đang ở giữa xu hướng tăng giá dài hạn, xu hướng sẽ nhanh chóng được khôi phục lại sau đợt điều chỉnh. Các đợt tạm dừng ngắn hạn cho phép cổ phiếu tiêu hóa đợi tăng giả trước đó, nhằm có đủ năng lượng để thiết lập xu hướng mới sau khi tạo điểm phá vỡ thoát ra khỏi nền giá.

Đến một thời điểm nào đó, đã tăng giá sẽ bị suy yếu, cổ phiếu trở nên mệt mỏi, và đỉnh đang sắp sửa hình thành. Điều này giống như chúng ta đã leo tới đỉnh núi và không còn ngọn núi nào cao hơn để leo. Bây giờ, chúng ta phải đi xuống núi. Nói chung, điều này xảy ra sau khi có từ 3 đến 5 nền giá được thiết lập trong suốt giai đoạn 2 tăng giá. Nền giá cuối cùng thường rất dễ nhận diện. Gần như phần lớn các nhà đầu tư đều nhận ra giai đoạn tích lũy của cổ phiếu. Trên thị trường chứng khoán, “cái gì hiển nhiên nhất chính là điều rủi ro nhất”. Nó chính là cái bẫy và thường các nhà đầu tư tổ chức chuyên nghiệp sẽ tận dụng cơ hội này để bán cổ phiếu cho những nhà giao dịch nghiệp dư, thiếu kinh nghiệm.

Nền giá thứ nhất và thứ hai là cơ hội tốt nhất để các nhà đầu tư lên tàu đón sóng mới. Khi cổ phiếu thiết lập các nền giá khác trong giai đoạn 2 tăng giả, nền giá thứ ba thường ít rõ ràng hơn nhưng vẫn có thể được xem là cơ hội mua. Khi nền giá thứ tư và thứ năm xuất hiện, xu hướng tăng trở nên cực kỳ rõ ràng và được xem là nền giá cuối cùng. Tại điểm này, các nếu giá lỏng lẻo rất dễ bị thất bại. Tuy nhiên, vẫn có một số cổ phiếu sẽ có hiện tượng tăng giá theo kiểu “thổi bùng lên (blow-off)” để thiết lập đỉnh cao trào (climax top). Lưu ý, bản thân việc đếm nền giá không cho bạn biết cổ phiếu đã đạt đỉnh hay chưa hoặc cổ phiếu còn tăng giá mạnh nữa hay không. Nhưng đây là một cách tốt để giúp bạn hiểu được cổ phiếu đang ở đâu trong giai đoạn 2 tăng giá. Kết hợp với phân tích hành động giả và khối lượng, cũng như cả phân tích cơ bản, bạn sẽ có một cái nhìn sâu sắc

CHƯƠNG 9: HÃY ĐI THEO CÁC CỔ PHIẾU DẪN DẮT

Bạn kiếm được tiền nhiều nhất trong thị trường tăng giá là ở giai đoạn đầu, khoảng 12-18 tháng đầu tiên. Các siêu cổ phiếu sẽ dẫn dắt thị trường chung tại những điểm đảo chiều quan trọng. Khi TT chung đang tạo đáy, các cổ dẫn dắt (là những cổ kháng cự tốt nhất xu hướng giảm) sẽ đảo chiều đầu tiên và tăng giá mạnh trước vài ngày, vài tuần, thậm chí vài tháng trước khi chỉ số đảo chiều tăng giá.

Những cổ dẫn dắt sẽ là cái tên đầu tiên phá vỡ đỉnh cũ, thiết lập đỉnh mới trong khi các chỉ số TT chung mới bắt đầu tăng giá được một đoạn kể từ đáy. Lúc này, điều kiện TT chung vẫn còn trong có vẻ ảm đạm đối với phần lớn các nhà đầu tư và các thông tin vẫn còn nghiêng về tiêu cực hoặc thận trọng. Cuối cùng xu hướng tăng giá lan rộng ra nhiều cổ phiếu, đẩy chỉ số TT chung tăng giá. Tất nhiên, cổ dẫn dắt sẽ còn tăng giá cao hơn nữa. Lúc này, cảm xúc thị trường bắt đầu chuyển từ sợ hãi sang lạc quan.

Bằng cách quan sát kỹ những cổ dẫn dắt, bạn có thể tìm ra những cổ tốt nhất trước khi cộng đồng đầu tư nhận thấy. Quy tắc này không phải là mới mẻ đối với các nhà đầu tư chứng khoán sắc sảo, nhà giao dịch Jesse Livermore đã tạo dựng cơ nghiệp bằng cách mua các cổ dẫn dắt trong những năm 1920 và những năm 1930. 99% lợi nhuận của tôi kiếm được từ TTCK là mua các cổ phiếu dẫn dắt.

Các cổ dẫn dắt có khuynh hướng báo trước xu hướng giảm điểm của TT. Khi TT tăng giá bước vào giai đoạn cuối (thường sau 1 hoặc 2 năm tăng giá). Nhiều cổ dẫn dắt sẽ bắt đầu đảo chiều trong khi các chỉ số TT chung vẫn tiếp tục tăng giá và thiết lập đỉnh cao. Thông thường, sau khi cổ dẫn dắt đạt đỉnh, dòng tiền rời bỏ các cổ dẫn dắt để đổ vào các cổ phiếu bị TT lãng quên (thường penny), các cổ chạy theo sau, hoặc các cổ phòng thủ như thuốc lá, thực phẩm vì các nhà đầu tư nghĩ răng chúng ít bị ảnh hưởng khi nền kinh tế đi xuống. Tuy nhiên các cổ phiếu này hiếm khi tăng giá kéo dài giống như cổ dẫn dắt TT thực sự. Khi bạn nhìn thấy sự xoay vòng của dòng tiền như trên, đó là dấu hiệu cảnh báo TT chung có thể đang ở giai đoạn cuối của xu hướng tăng giá dài hạn.

LUÔN LUÔN THEO DÕI CỔ PHIẾU DẪN DẮT TRONG MỌI ĐIỀU KIỆN THỊ TRƯỜNG

Vấn đề đối với hầu hết các nhà đầu tư là họ thất bại trong việc nhận ra những sắc thái và manh mối quan trọng từ các cổ dẫn dắt khi sắp đến gần điểm đảo chiều và đó là lý do tại sao họ không có tầm nhìn tổng quát.

Tại sao thế? Các nhà đầu tư thường trở thành những chú chó săn sợ tiếng súng sau khi TT chung cứ giảm đều đặn. Ngay đúng lúc TT sắp sửa chạm đáy, hầu hết các nhà đầu tư đã thua lỗ nặng vì họ không cắt lỗ sớm. Sau một đợt điều chỉnh của TT, nhiều nhà đầu tư chỉ hy vọng trở về điểm hòa vốn cho các vị thế thua lỗ đang còn mở, hoặc họ trở nên tin rằng ngày tận thế đang tới vì tài khoản của họ bị tổn thất lớn trong đợt sụt giảm trước đó và không chịu tìm hiểu các tín hiệu mua từ một số các cổ dẫn dắt đang phát ra.

Thậm chí còn khó khăn hơn bởi thực tế các cổ dẫn dắt luôn trông có vẻ quá cao hoặc quá đắt đỏ đối với hầu hết các nhà đầu tư. Các cổ dẫn dắt là những cổ phiếu đầu tư tạo điểm phá vỡ và thoát ra khỏi nền giá, thiết lập đỉnh 52 tuần trong khi TT chỉ mới bắt đầu chuyển sang tăng giá. Một số nhà đầu tư mua cổ khi TT chung sắp thiết lập đỉnh mới và một số khác mua tại các đợt điều chỉnh của TT. Họ tập trung vào chỉ số TT thay vì các cổ dẫn dắt nên thường mua trễ và sở hữu các cổ phiếu bị TT lãng quên. Tại đây, truyền thông thường sai lầm tại các điểm đảo chiều lớn. Tại đáy thị trường, truyền thông ra rả nói về ngày tận thế, và tại đỉnh TT họ nói rằng bạn sẽ không sai lầm khi đầu tư cổ phiếu. Bạn sẽ cảm thấy rối trí nếu lắng nghe ý kiến của mọi người thay vì tập trung chú ý các cổ phiếu đang nói với bạn điều gì. Hơn 90% siêu cổ phiếu sớm thoát ra khỏi nền giá và thiết lập đỉnh cao mới trong khi thị trường chung vẫn còn đang điều chỉnh. Mấu chốt là bạn phải thường xuyên nghiên cứu, lập kế hoạch giao dịch ngay cả khi TT đang giảm giá, và đó là cách bạn sẵn sàng kiếm lợi nhuận lớn khi TT tăng giá.

SỰ TĂNG GIÁ BỎ RƠI

Trong vài tháng đầu tiên của thị trường tăng giá mới, bạn nên nhìn thấy làn sóng nhiều cổ phiếu thiết lập đỉnh cao mới; TT chung sẽ điều chỉnh khá ít và có thể 3-5% tính từ đỉnh. Nhiều nhà đầu tư thiếu kinh nghiệm sẽ chờ đợi để mua tại các đợt điều chỉnh. Tuy nhiên rất hiếm khi nào các đợt điều chỉnh như thế lại xuất hiện trong sóng tăng đầu tiên của TT tăng giá mới. Các chỉ báo kỹ thuật thường trông có vẽ ở trạng thái quá mua ở gđ đầu tiên của TT tăng giá.

Thông thường, đợt tăng giá đầu tiên để rời khỏi đáy quan trọng thường có đặc điểm gọi là: “sự tăng giá bỏ rơi”. Trong suốt giai đoạn tăng giá bỏ rơi, các nhà đầu tư chờ đợi cơ hội để tham gia vào thị trường trong các đợt điều chỉnh, nhưng các đợt điều chỉnh thường không xuất hiện. Thay vào đó, lực cầu rất mạnh và đó là lúc thị trường cứ liên tục tăng giá, lờ đi các dấu hiệu kỹ thuật mua quá mức. Nếu các chỉ số thị trường chung lờ đi các dấu hiệu kỹ thuật mua quá mức sau khi trải qua thị trường con gấu và danh sách các cổ phiếu dẫn dắt tăng lên, bạn nên xem đó là tín hiệu tốt về sức khỏe thị trường. Để xác định xem liệu đợt phục hồi này là thực hay không, các ngày tăng giá nên đi kèm với sự gia tăng của khối lượng trong khi những ngày giảm giá, khối lượng thường ở mức thấp. Quan trọng hơn, bạn nên nghiên cứu kỹ hành động giá của các cổ phiếu dẫn dắt để sớm mua vào ngay sau khi nó vừa thoát ra khỏi nền giá tốt.

Một sự xác nhận khác là danh sách các cổ phiếu đạt đỉnh 52 tuần sẽ ngày càng vượt trội so với danh sách các cổ phiếu đạt đáy 52 tuần. Tại điểm này, bạn nên tăng dần mức độ giải ngân vốn khi các cổ phiếu đáp ứng các tiêu chí giao dịch. Câu châm ngôn cổ xưa là: “đây là thị trường của từng cổ phiếu, không phải là toàn bộ thị trường chứng khoán” (người dịch: ý là bạn mua cổ phiếu, chứ không phải mua toàn bộ thị trường chung. Do đó, bạn nên tập trung vào từng cổ phiếu, không nên quá chú ý đến chỉ số thị trường chung). Trong giai đoạn đầu của đợt tăng giá từ đáy lớn của thị trường chung, mấu chốt là phải đầu tư vào các cổ phiếu dẫn dắt nếu như mục tiêu của bạn là trở thành nhà giao dịch siêu hạng. Đôi khi bạn sẽ mua hơi sớm. Hãy tuân thủ kỹ luật cắt lỗ. Nếu đợt tăng giá này là thực sự, các cổ phiếu dẫn dắt sẽ tăng giá rất mạnh và bạn chỉ nhìn thấy giá điều chỉnh rất nhỏ. Tuy nhiên, nếu bạn liên tục bị dính lệnh dừng lỗ. Hãy nghiên cứu lại thật kỹ vì có thể bạn đã vào quá sớm.

CÁC SIÊU CỔ PHIẾU THƯỜNG TẠO ĐÁY SỚM ĐẦU TIÊN

Để kiếm được nhiều tiền từ thị trường chứng khoán, bạn cần đi theo xu hướng chính của thị trường chung. Xu hướng thị trường càng mạnh, bạn càng không nên chống lại nó. Tuy nhiên, nếu bạn cứ khăng khăng sử dụng thị trường chung để định thời điểm các cổ phiếu, bạn chắc chắn sẽ bỏ lỡ những siêu cổ phiếu ngay khi chúng tạo đáy, sau đó thoát ra khỏi nền giá.

Các cổ phiếu dẫn dắt thị trường thực sự sẽ có sức mạnh giá tương đối (RS) cao trước khi chúng tăng giá. Những cổ phiếu này có mối tương quan thấp với thị trường chung và thường hành động giống như con sói đơn độc trong giai đoạn tăng giá mạnh nhất. Vì thế, diễn biến của những siêu cổ phiếu trái ngược với tư duy của hầu hết các nhà đầu tư, những người thường xuyên sử dụng phương pháp từ trên xuống (top-down), nghĩa là kiểm tra thị trường chung và nền kinh tế trước, sau đó là từng ngành, và cuối cùng là đến từng công ty. Tôi sẽ đưa cho bạn thấy một số ví dụ trong chương này, nhiều cổ phiếu dẫn dắt thị trường tốt nhất thường có khuynh hướng tạo đáy và thiết lập đỉnh trước ngành, và một số ngành lại đảo chiều trước thị trường chung và trở thành nhóm ngành dẫn dắt thị trường. Mặc dù đúng là các siêu cổ phiếu mạnh nhất thị trường thường di chuyển theo nhóm ngành, nhưng theo kinh nghiệm của tôi, thường là của những ngành “hot”, những ngành dẫn dắt thị trường thực sự. Nói cách khác, các siêu cổ là những hạt giống tốt nhất của những ngành dẫn dắt thị trường.

Trong giai đoạn đầu xu hướng tăng của các siêu cổ, thường không có hoặc rất ít các sự xác nhận về sức mạnh giá từ nhóm ngành. Đây là điều bình thường. Thường chỉ có một hoặc hai cổ phiếu trong ngành có sức mạnh giá lớn. Do đó, bạn cần phải có thêm các kỹ năng để phát hiện ra các cổ phiếu này. Khi xu hướng tăng của cổ phiếu dẫn dắt tiếp diễn sẽ đến lượt toàn bộ ngành của nó cũng thể hiện xu hướng tăng giá mạnh. Có hai trường hợp xảy ra: (1) hoặc là siêu cổ phiếu sẽ tiếp tục tăng giá trong khi nhóm ngành đang tăng lên cao hơn; (2) hoặc nó sẽ củng cố đi ngang để tiêu thụ toàn bộ xu hướng tăng trước đó trong khi nhóm ngành và những cổ phiếu khác trong ngành sẽ bắt đầu tăng giá theo. Điều này không có nghĩa rằng, xu hướng tăng giá của siêu cổ phiếu đã kết thúc, mà điều này có nghĩa là các cổ phiếu dẫn dắt sẽ tăng giá một đoạn rồi nghỉ, sau đó đến lượt nhóm ngành tăng giá, khi nhóm ngành nghỉ cổ phiếu dẫn dắt lại tăng giá. Đây là hành động giá bình thường của các cổ phiếu có hệ số alpha cao. Bạn nên nhìn thấy các dấu hiệu khác để chứng tỏ cổ phiếu đạt đỉnh trước khi kết luận xu hướng tăng kết thúc.

CƠ HỘI CỦA BẠN

Các cổ dẫn dắt thị trường là những cổ có thể làm tăng giá trị danh mục rất nhanh và mạnh. Cổ dẫn dắt TT tạo nên các nhà giao dịch siêu hạng. Bằng cách áp dụng phương pháp từ dưới lên (bottom-up) để tìm ra các cổ phiếu tốt nhất so với thị trường trong giai đoạn đầu của thị trường tăng giá, bạn sẽ trở thành những nhà giao dịch xuất sắc. Các cổ phiếu có thể kháng lại được xu hướng giảm và tăng giá để thiết lập đỉnh cao mới trong 4 đến 8 tuần đầu tiên của thị trường tăng giá mới thường là những cổ phiếu dẫn dắt thực sự, và sẽ còn tăng giá mạnh hơn nữa. Bạn không nên lờ đi các cơ hội vàng này.

Có vô số ví dụ về các cổ phiếu dẫn dắt luôn thể hiện sức mạnh giá rất rõ ràng trước khi xu hướng tăng lan tỏa khắp ngành và thị trường chung. Vấn đề là bạn phải biết tìm kiếm điều gì

Cổ phiếu Amazon (AMZN) đã chuyển sang giai đoạn 2 tăng giá trước rất lâu so với thị trường chung, vì thế hoàn toàn có rất nhiều thời gian để nhà đầu tư chuẩn bị cho điểm mua (mà sau đó giá cổ phiếu tăng 240% chỉ trong 12 tháng).

Các cổ phiếu dẫn dắt thị trường có khuynh hướng kháng cự lại xu hướng giảm rất tốt trong giai đoạn thị trường chung đang điều chỉnh trung hạn hoặc trong giai đoạn cuối cùng của thị trường giảm giá. Hãy tìm kiếm các cổ phiếu có độ nảy tốt, nghĩa là nhanh chóng bật lại sau khi điều chỉnh và thường tăng giá mạnh nhất sau khi thị trường chung tạo đáy quan trọng. Sau khi trải qua một thị trường con gấu kéo dài, hãy tìm kiếm những cổ phiếu có thể giữ giá tốt nhất, thậm chí là tăng điểm trong khi thị trường đang đi xuống. Các cổ phiếu thường tạo đáy cao hơn trong khi thị trường tạo đáy thấp dần chính là những cổ phiếu dẫn dắt thị trường tiềm năng. Chỉ báo RS của các cổ phiếu này sẽ thể hiện sự tăng điểm dần dần trong khi thị trường chung đang giảm điểm. Điều quan trọng là phải nghiên cứu hành động giá của từng công ty cụ thể đang có những bước phát triển tích cực và EPS cao trong suốt giai đoạn thị trường chung giảm điểm. Phần lớn các cổ phiếu giữ giá tốt nhất trong giai đoạn này sẽ trở thành siêu cổ phiếu trong chu kỳ tăng sắp tới.

Các siêu cổ phiếu phải được hội tụ bởi một vài yếu tố, trong đó bao gồm có sự bất ngờ tích cực của lợi nhuận, những thay đổi luật pháp tích cực mở ra triển vọng tăng trưởng cho toàn ngành, giành được nhiều hợp đồng lớn, các sản phẩm mới tung ra thị trường được người mua chào đón tích cực hơn cả dự báo, có kế hoạch tung ra một sản phẩm mới độc đáo.

Humana (dữ liệu từ năm 1978 đã được điều chỉnh sau chia tách) là một ví dụ điển hình của cổ phiếu dẫn dắt thị trường. Cổ phiếu này tăng 1,000% trong 38 tháng.

Có sự tương phản rõ nét giữa giá cổ phiếu Humana và hành động giá của thị trường chung từ tháng 6 năm 1977 đến tháng 8 năm 1978. Giá cổ phiếu Humana đã bước vào giai đoạn 2 tăng giá và thiết lập đỉnh cao mới trong khi chỉ số Dow Jones vẫn chưa tạo xong đáy. Khi Humana thoát ra khỏi nền giá và thiết lập đỉnh cao mới thì thị trường mới bắt đầu từ tăng một đoạn từ đáy. Cổ phiếu Humana đã tăng giá hơn 1,000% trong hơn 38 tháng tiếp theo.

Hành động giá của Humana là loại dấu hiệu rất tế nhị mà chỉ một vài người có thể phát hiện trong suốt TT con gấu. Đây là các dấu hiệu bạn phải tìm kiếm khi thị trường đang tạo đáy:

- Sóng tăng đầu tiên của cổ phiếu dẫn dắt thị trường xuất hiện và diễn ra dưới dạng bậc thang, giống như trong ví dụ của Humana.

- Các tín hiệu mua lan rộng ra nhiều cổ phiếu trong khi các cổ phiếu dẫn dắt ban đầu sẽ tạo ra các nền giá nhỏ và nhanh chóng phục hồi nếu như có bất cứ đợt bán tháo nào. Thường sau khi tăng giá khoảng 15%-20% nó sẽ bắt đầu điều chỉnh nhẹ 5%-10% nhưng nhanh chóng bật tăng trở lại.

- Phần lớn các cổ phiếu dẫn dắt sẽ giữ giá rất tốt. Mặc dù nó có thể tạo điểm phá vỡ thoát ra khỏi nền giả và thất bại, nhưng chắc chắn hầu hết các cổ phiếu dẫn dắt sẽ không sụp đổ.

- Chú ý, khối lượng của các chỉ số thị trường chung có thể xuất hiện dấu hiệu phân phối. Nếu khối lượng tăng vào những ngày giảm, có thể bạn đã mua sớm. TT có thể rớt trở lại nên bạn cần phải quay trở lại nắm giữ tiền mặt để phòng vệ.

CHU KỲ TĂNG TRƯỞNG KÉO DÀI

Thông thường, các cổ giữ giá tốt trong giai đoạn điều chỉnh của thị trường con gấu là đang ở chu kỳ tăng giá của riêng nó. Những cổ phiếu này đang ở chu kỳ tăng khi có tăng trưởng doanh số và tăng trưởng lợi nhuận cao, có sản phẩm và dịch vụ mới, hoặc những thay đổi ngành có tác động tích cực đến công ty. Tuy nhiên, xu hướng tăng của cổ phiếu có thể tạm thời bị cản lại bởi xu hướng giảm của thị trường chung. Chính nguyên nhân này khiến giá cổ phiếu giảm, nhưng không mạnh như nhiều cổ phiếu khác. Những cổ phiếu này thường có độ nảy tốt, nhanh chóng tăng vọt lại, thiết lập đỉnh cao mới nếu như có bất cứ đợt điều chỉnh nào. Khi thị trường con gấu của thị trường chung trở nên kiệt sức và đảo chiều tăng giá, những cổ phiếu này sẽ trở lại chu kỳ tăng giá của nó và tăng giá rất mạnh mẽ (đôi khi là tăng giá kéo dài). Trái lại, những cổ phiếu đang ở chu kỳ giảm giá kháng cự lại thị trường con bò tót. Nghĩa là chúng sẽ đi ngang hoặc thậm chí giảm giá. Bạn nên tránh xa những cổ phiếu này.

Panera Bread (mã PNRA) đã tăng giá rất ấn tượng 1,100% trong hơn 26 tháng ngay trong thời kỳ thị trường con gấu lớn nhất của thị trường Mỹ. Trong giai đoạn này, chỉ số Nasdaq giảm tới 80%. Điều này không có nghĩa tôi khuyến khích các bạn tập trung mua những cổ phiếu khi thị trường chung đang sụt giảm. [Người dịch: Nên quan sát những cổ phiếu này. Ngay khi thị trường chung đảo chiều tăng giá, các cổ phiếu giữ giá tốt hoặc tăng giá trong giai đoạn thị trường con gấu sẽ trở thành những cơ hội mua lý tưởng.]

TRƯỜNG HỢP ĐIỂN HÌNH CỦA MỘT CỔ PHIẾU DẪN DẮT THỊ TRƯỜNG

Trong giai đoạn thị trường con gấu năm 1990, tôi đã quan sát giá cổ phiếu Amgen giảm xuống dưới đường trung bình di động 50 ngày vài lần. Khi thị trường chung vẫn tiếp tục xu hướng giảm giá mạnh dài hạn, Amgen di chuyển đi ngang và giữ giá khá tốt. Điều này giúp sức mạnh giá tương đối (chỉ báo RS) của Amgen được cải thiện ngay trong thị trường con gấu, cho dù cổ phiếu này không tăng giá nhiều.

Mỗi lần chỉ số Nasdaq hồi phục từ đáy nào đó, cổ phiếu Amgen lại thiết lập một đỉnh cao mới. Chính điều này khiến tôi chú ý. Cuối cùng, vào tháng 10/1990, thị trường chung tạo đáy. Chỉ 22 ngày sau, Amgen thiết lập đỉnh cao mọi thời đại. Chỉ số Nasdaq và nhiều chỉ số thị trường khác vẫn còn cách đình cũ 25%. Tuy nhiên, các chỉ số thị trường không làm tôi nhụt chí. Tôi bắt đầu mua các cổ phiếu trong ngành chăm sóc sức khỏe có tăng trưởng lợi nhuận và sức mạnh giá tốt nhất. Cổ phiếu Amgen là một trong những cổ phiếu đầu tiên xuất hiện điểm phá vỡ, thoát ra khỏi nền giá, thiết lập đỉnh cao 52 tuần và trở thành cổ phiếu dẫn dắt trong thị trường con bò tót 1990. Amgen tăng giá 360% chỉ trong 14 tháng.

QUAN SÁT ĐỒ THỊ KỸ THUẬT

CỔ PHIẾU DẪN DẮT NÀO TÔI NÊN MUA ĐẦU TIÊN

Khi bạn quyết định giải ngân tiền để đón sóng tăng mới, câu hỏi lúc này là: tôi nên mua cổ phiếu nào đầu tiên? Rất đơn giản. Hãy mua cổ phiếu mạnh nhất trước. Khi thị trường chung tạo đáy xong, tôi thích mua theo thứ tự điểm phá vỡ. Cổ phiếu nào xuất hiện điểm phá vỡ, thoát ra khỏi nền giá và hình thành đỉnh cao 52 tuần trước, tôi sẽ mua cổ phiếu đó. Những cổ phiếu đầu tiên xuất hiện điểm phá vỡ và thiết lập đỉnh cao 52 tuần là những cổ phiếu mạnh nhất lúc đó, nên đây sẽ là sự lựa chọn tốt nhất. Hãy để cho thị trường nói cho bạn biết nên đặt tiền vào đâu, chứ không phải ý kiến cá nhân của bạn, điều hiếm khi có thể thay thế được cho sự thông thái của ngài thị trường. Cuối cùng, đừng dùng ý kiến cá nhân để chống lại sự phán quyết của thị trường. Những cổ phiếu đầu tiên xuất hiện điểm phá vỡ và thiết lập đỉnh cao mới, trở thành cổ phiếu dẫn dắt thị trường trong giai đoạn đầu tiên của thị trường tăng giá là những cổ phiếu mạnh nhất và chắc chắn là những siêu cổ phiếu.

Khi một thị trường đang sắp sửa tạo đáy, các cổ phiếu tốt nhất thường tạo đáy trước đáy thấp nhất của các chỉ số thị trường chung. Khi các chỉ số thị trường tạo đáy thấp hơn trong đợt giảm cuối cùng, các cổ phiếu dẫn dắt sẽ tạo các đáy cao hơn. Điều quan trọng là cần phải chú ý bối cảnh lúc đó và sẵn sàng cắt lỗ nếu độ biến động thị trường quá lớn và chạm vào mức dừng lỗ của bạn. Nếu các cổ phiếu dẫn dắt thiết lập đỉnh cao mới từ các nền giá tốt, và thị trường chung mạnh lên, bạn hãy sẵn sàng cho một sóng tăng rất mạnh mẽ.

Mục tiêu của bạn là tìm kiếm các cổ phiếu giữ giá tốt nhất – nghĩa là giảm ít nhất hoặc thậm chí tăng giá ngay trong thị trường con gấu.

CON DAO HAI LƯỠI

Các cổ dẫn dắt trong xu hướng tăng, cũng có thể trở thành cổ dẫn dắt trong xu hướng giảm. Tại sao?

Sau một thời gian tăng giá kéo dài các cổ phiếu dẫn dắt thực sự đã tăng giá quá nhiều. Dòng tiền thông minh sẽ bắt đầu di chuyển khỏi cổ phiếu này trước khi chúng đảo chiều (được thể hiện bằng tốc độ tăng trưởng của doanh nghiệp chậm dần). Khi những cái tên trong ngành công nghiệp dẫn dắt “loạng choạng” sau một xu hướng tăng trưởng kéo dài, đây là dấu hiệu cảnh báo mà bạn nên cực kỳ chú ý (thậm chí hơn cả những vấn đề trục trặc của ngành).

Hầu hết các cổ phiếu dẫn dắt sẽ phải trải qua đợt giảm điểm tương đối mạnh sau chu kỳ tăng trưởng kéo dài. Điều này là do áp lực chốt lãi và các nhà đầu tư lo ngại về khả năng tăng trưởng chậm lại. Các bằng chứng khoa học và kinh nghiệm của bản thân tôi cho thấy sự giảm điểm của các cổ phiếu dẫn dắt là rất mạnh. Lịch sử cho thấy, 1/3 các siêu cổ phiếu xóa sạch toàn bộ khoản lãi có được từ xu hướng tăng trước đó. Về trung bình, giá thường sụt giảm 50%-80% từ đinh, phụ thuộc vào khung thời gian bạn quan sát. Các thị trường hậu bong bóng như 1929 đến những năm 1930 và 2000-2003, nhiều cổ phiếu dẫn dắt đã giảm đến 80%-90%. Đây là mức sụt giảm quá lớn mà phần lớn các nhà đầu tư không thể nào khôi phục nổi tài khoản. Nếu bạn có khả năng hồi phục, e rằng phải mất 5-10 năm hoặc thậm chí nhiều hơn.

CÁC CỔ PHIẾU DẪN DẮT CÓ THỂ DỰ BÁO NHỮNG KHÓ KHĂN PHÍA TRƯỚC

Trong giai đoạn cuối cùng của thị trường tăng giá, một số cổ phiếu dẫn dắt sẽ cảnh báo cho bạn sự yếu đi ở một số nhóm ngành cũng như sự suy yếu của thị trường chung.” Danh mục của bạn sẽ là phong vũ biểu tốt nhất. Danh sách theo dõi các cổ phiếu tiềm năng của bạn sẽ giúp bạn mua sớm trong thị trường tăng giá khi các cổ phiếu dẫn dắt có tín hiệu mua và thiết lập đỉnh cao mới. Do đó, ở cuối xu hướng tăng, cũng chính các cổ phiếu dẫn dắt này sẽ buộc bạn phải rời bỏ thị trường. Các cổ phiếu dẫn dắt có khuynh hướng tạo lập đỉnh trước hoặc cùng thời điểm với thị trường chung đang ở giai đoạn phân phối. Hãy nhớ, bạn nên quan sát từng cái cây hơn là cả khu rừng.

Đỉnh thường mất nhiều thời gian hình thành trong khi việc tạo đáy có thể diễn ra nhanh hơn. Chúng ta thường thấy các đáy được kết thúc bằng một cú bán tháo mạnh, sau đó hồi phục mạnh ngay lập tức. Điều này là do tâm lý sợ hãi, yếu tố chi phối thị trường con gấu là một cảm xúc mạnh mẽ nhưng tồn tại trong thời gian ngắn. Trong khi đó, thị trường tăng giá được chi phối bởi lòng tham, là loại cảm xúc có thể duy trì trong thời gian dài. Khi các cổ phiếu dẫn dắt thị trường đảo chiều, các chỉ số thị trường vẫn có thể tăng giá hoặc đi ngang vì lúc này dòng tiền sẽ xoay vòng sang các nhóm cổ phiếu khác (thường là nhóm cổ phiếu bị thị trường lãng quên trước đây – chính là các penny) để kéo thị trường lên. Hãy đặc biệt chú ý! Khi điều này diễn ra, đinh đang ở rất gần và những cơ hội kiếm lời lớn đã trôi qua.

Hầu hết các nhà đầu tư đều không nhận ra tín hiệu này, vì họ quá chú ý đến xu hướng tăng giá của thị trường chung. Tại sao các cổ phiếu dẫn dắt có thể báo hiệu trước sự sụp đổ của thị trường?

Thực ra, một thị trường tăng giá chỉ được chi phối bởi một số nhóm ngành. Trong các nhóm ngành dẫn dắt, cũng chỉ có một vài cái tên chỉ phối, thu hút sự quan tâm của dòng tiền tổ chức. Chính vì sự mua vào điên cuồng đối với các cổ phiếu dẫn dắt, đã đẩy thị giá vượt quá xa giá trị thực. Kết quả là, những cổ phiếu dẫn dắt sẽ sụt giảm rất mạnh trong thị trường con gấu. Khi các cổ phiếu dẫn dắt bắt đầu gặp trục trặc, dòng tiền tổ chức sẽ rời đi, và không còn ai đỡ thị trường nữa.

Đầu tư vào các cổ phiếu dẫn dắt thực sự là rất rủi ro nếu sai thời điểm. Chúng là những siêu cổ phiếu khi tăng giá nhưng sẽ là thảm họa nếu ở chu kỳ giảm giá. Nếu bạn không có một kế hoạch đóng vị thế hợp lý để tối thiểu hóa thua lỗ, chắc chắn bạn sẽ trở thành nạn nhân trong chu kỳ giảm giá của các cổ phiếu dẫn dắt. Nhưng thông thường, lợi nhuận lớn trong giai đoạn tăng giá của các cổ phiếu dẫn dắt khiến bạn trở nên lạc quan thái quá và mất cảnh giác. Đừng chơi đến cuối buổi tiệc. Hãy rời đi khi tiệc sắp tàn. Những cổ phiếu dẫn dắt trong xu hướng tăng có thể trở thành cổ phiếu dẫn dắt trong xu hướng giảm.

Ví dụ, nhóm ngành công nghệ đã dẫn đầu thị trường tăng giá 1998- 2000 nhưng chúng là ngành thiệt hại nặng nề nhất trong thị trường con gấu 2000-2002. Thực sự, ngành công nghệ chỉ lấy lại được một nửa thiệt hai trong toàn bộ thị trường tăng giá 2003-2007. Lịch sử đã có vô số ví dụ cho thấy những cổ phiếu dẫn dắt trong chu kỳ tăng giá này hiếm khi trở thành cổ phiếu dẫn dắt trong chu kỳ tăng giá tiếp theo. Cổ phiếu tài chính và nhà ở (bất động sản) là những cổ phiếu dẫn dắt trong thị trường tăng giá 2003-2007 và sau đó trở thành ngành bị thiệt hại nặng nề nhất trong thị trường con gấu năm 2008. Do đó, nếu bạn tuân theo sự hướng dẫn của lịch sử, hãy loại bỏ cổ phiếu dẫn dắt ở chu kỳ trước ra khỏi ứng cử viên mua tiềm năng trong cả sự hồi phục tạm thời trong thị trưởng con gấu và cả ở chu kỳ tăng giá bò tót tiếp theo. Đây là một lưu ý cần phải nhớ: Nếu cổ phiếu hoặc ngành dẫn dắt nào đó bất ngờ nổi lên ở gần cuối chu kỳ tăng giá hiện tại (trước thị trường con gấu), nhiều khả năng sẽ trở thành cổ phiếu dẫn trong chu kỳ tăng giá tiếp theo. Mua các cổ phiếu dẫn dắt sẽ giúp bạn trở thành nhà giao dịch siêu hạng.

HỌC CÁCH MUA CỔ PHIẾU DẪN DẮT VÀ TRÁNH CỔ PHIẾU BỊ THỊ TRƯỜNG LÃNG QUÊN

Theo quy tắc chung, tôi mua cổ phiếu đang mạnh và tránh xa cổ phiếu suy yếu. Các cổ phiếu dẫn dắt thị trường thực sự thường thể hiện sức mạnh giá tương đối cao, ngay trong lúc thị trường chung điều chỉnh. Bạn nên cập nhật danh sách theo dõi cổ phiếu một cách thường xuyên, loại bỏ các cổ phiếu giảm giá quá nhiều và bổ sung những ứng cử viên tiềm năng mới cho thấy có sự phân kỳ với thị trường chung và độ nảy tốt. Đây là bài tập về nhà giúp bạn mài giũa cảm nhận về sức khỏe và đánh giá chất lượng của thị trường chung và giữ cho bạn sự tập trung vào những cổ phiếu tốt nhất. Mọi thứ sẽ trở nên rất hấp dẫn khi các chỉ số thị trường chung tạo xong đáy và bắt đầu đợt tăng giá đầu tiên trong thị trường tăng giá mới.

Lúc này, bạn nên tập trung vào danh sách các cổ phiếu đạt đỉnh 52 tuần mới. Nhiều cổ phiếu tăng giá mạnh nhất thị trường sẽ xuất hiện trong danh sách này ở giai đoạn đầu của thị trường tăng giá mới. Bạn nên để mắt tới những cổ phiếu tăng giá trong lúc thị trường chung đang điều chỉnh và cách đỉnh cao 52 tuần khoảng 5%-15%. Ngược lại, bạn nên tránh xa những cổ phiếu tạo đáy 52 tuần được công bố hàng ngày trên các tạp chí tài chính.

Nếu thị trường chung thực sự tạo đáy, số lượng cổ phiếu có sức mạnh giá tương đối cao tăng lên trong khi hành động giá của những cổ phiếu này đã trải qua quá trình thắt chặt. Nói chung, sự điều chỉnh từ đỉnh tới đáy của những cổ phiếu khỏe chỉ giới hạn trong vòng 25%-35% và trường hợp gặp phải thị trường con gấu quá mạnh, mức giảm nhiều nhất cũng chỉ 50%. Nhưng nói chung, giảm càng ít thì càng tốt. Các mức điều chỉnh trên 50% là quá nhiều, và có thể tạo ra điểm phá vỡ sau khi tạo đỉnh cao 52 tuần mới. Lý do là lượng cung treo lơ lửng trên đầu rất nhiều sẽ tạo nên áp lực bán trở lại.

Khi thị trường chung đang tạo đáy, danh sách cổ phiếu theo dõi của bạn nên tăng dần qua mỗi tuần. Những cổ phiếu tốt sẽ bắt đầu thiết lập đỉnh cao 52 tuần mới trong khi thị trường chung mới tăng giá nhẹ từ đáy, Đây là tín hiệu tốt cho thấy thị trường chung đã tạo đáy hoặc đáy đang ở rất gần. Có một chi tiết cần đặc biệt lưu ý. Mỗi thị trường tăng giá đều có khuynh hướng tạo ra những cổ phiếu dẫn dắt của riêng nó. Cổ phiếu dẫn dắt của thị trường tăng giá trước đó hiếm khi trở thành cổ phiếu dẫn dắt ở thị trường tăng giá tiếp theo, vì thế bạn hãy kỳ vọng những siêu cổ phiếu với cái tên mới lạ. Chỉ có 25% cổ phiếu dẫn dắt thị trường ở chu kỳ tăng giá này tiếp tục là cổ phiếu dẫn dắt ở chu kỳ tăng giá tiếp theo. Điều quan trọng là phải nhận ra những công ty hàng đầu và ngành dẫn dắt mới sớm nhất có thể. Hãy lắng nghe sự mách bảo từ các cổ phiếu, chứ không phải các chuyên gia trên truyền thông. Điều đó sẽ giúp bạn sớm tham gia vào chu kỳ tăng giá.

HÃY TẮT TIVI ĐI

Trong thị trưởng giảm giá, truyền thông ngập tràn những chuyên gia thị trường mô tả về ngày tận thế. Nỗi sợ hãi bao phủ khắp thị trường. Tất nhiên, cũng có một số chuyên gia khác dự đoán đáy đang ở rất gần. Nhưng họ nói rằng, một xu hướng tăng giá thực sự không diễn ra cho tới khi có sự xác nhận từ các chỉ báo kỹ thuật của họ. Điều mâu thuẫn là họ nói rằng, không có lý thuyết hay chỉ báo kỹ thuật nào giúp mọi người định thời điểm tham gia thị trường. Họ cũng không chỉ ra sự xác nhận này là gì. Đây chẳng khác gì là những lời khuyên vô hại, nước đôi.

Nỗi sợ hãi đang ngập tràn trên thị trường như trận đại hồng thủy và những lời khuyên nước đôi khiến bạn tê liệt và sợ hãi ngay trước một sóng tăng mạnh mẽ. Tồi tệ hơn, truyền thông làm bạn xao nhãng, không tập trung nghiên cứu, tìm kiếm các siêu cổ phiếu cho xu hướng tăng sắp tới.

Hãy tắt tivi đi. Đừng nghe những gì truyền thông nói, và bắt đầu tìm kiếm các siêu cổ phiếu cho sóng tăng tới. Hãy tập trung vào các manh mối quan trọng giúp bạn đi theo các cổ phiếu dẫn dắt. Tôi cam đoan với bạn rằng, những công ty mới với các sản phẩm mới, công nghệ mới sẽ tiếp tục trỗi dậy cho tới khi nào nước Mỹ vẫn là quốc gia tự do cho sự sáng tạo của các doanh nghiệp. Lịch sử cho thấy, ở mỗi thị trường tăng giá sẽ có các siêu cổ phiếu riêng. Đó là những cổ phiếu dẫn dắt mới trong khi những cổ phiếu dẫn dắt của xu hướng tăng cũ sẽ trở thành quá khứ. Vì thế, bạn hãy chuẩn bị sẵn sàng để hành động đúng lúc và nhanh chóng. Một lần nữa, hãy tắt tivi đi và chỉ đi theo các cổ phiếu dẫn dắt.

QUẢN TRỊ RỦI RO – LÀM THẾ NÀO ĐỂ XỬ LÝ VÀ KIỂM SOÁT RỦI RO

Rủi ro là khả năng thua lỗ. Khi bạn mua cổ phiếu, luôn có khả năng giảm giá. Chừng nào bạn vẫn còn đầu tư, bạn còn gặp phải rủi ro. Mục tiêu của giao dịch cổ phiếu là kiếm tiền bền vững bằng cách thực hiện các giao dịch có lợi nhuận tiềm năng lớn hơn rủi ro. Tuy nhiên, vấn đề là phần lớn các nhà đầu tư tập trung quá nhiều ở khía cạnh lợi nhuận mà quên mất khía cạnh rủi ro. Nghe thì đơn giản nhưng chỉ rất ít người tuân thủ quản trị rủi ro.

Để chiến thắng trong một cuộc chơi mà ai cũng muốn dành chiến thắng, bạn phải làm những điều mà phần lớn các nhà đầu tư khác không muốn làm hoặc không thể làm được. Điều đó chính là tuân thủ kỹ luật, phần lớn mất tiền không phải do TT giảm giá hoặc do sự khó khăn của nền kinh tế, mà là do những vấn đề thuộc về tâm lý.

Nghe rất quen phải không nào? Bạn mua cổ phiếu tại giá $35 và tỏ ra chần chừ khi giá giảm về $32. Khi giá cổ phiếu tiếp tục giảm về $26, bạn chỉ muốn nó quay trở lại điểm hòa vốn $35. Khi cổ phiếu tuột dốc xuống còn $16, bạn chỉ còn biết tự trách mình: “Ôi! Tại sao tôi không bán nó đi khi giá ở mức $26 hoặc thậm chí là $32 (như thế tôi chỉ chấp nhận một khoản lỗ nhỏ)?” Lý do nhiều nhà đầu tư rơi vào tình huống này là họ không có một kế hoạch tốt để xử lý rủi ro và để cho cái tôi trỗi dậy. Một kế hoạch tốt cần phải có kỷ luật để tuân thủ nó. Tôi không thể khiến bạn trở thành nhà giao dịch kỷ luật, nhưng tôi có thể chỉ cho bạn làm sao để làm được điều ấy.

XÂY DỰNG THÓI QUEN CUỘC SỐNG

Việc tuân thủ chiến lược giao dịch yêu cầu sự kỹ luật. Thậm chí ngay cả khi bạn có một kế hoạch giao dịch tốt, nhưng thiếu đi kỹ luật, thì cảm xúc bắt đầu xen vào hoạt động giao dịch của bạn và tàn phá tài khoản. Kỹ luật giao dịch được tạo ra từ thói quen. Bạn có thói quen tốt và thói quen xấu. Chính thói quen quyết định khả năng tuân thủ kỹ luật giao dịch theo thời gian.

Nếu bạn quản trị danh mục bằng cảm xúc, chứ không phải là kỷ luật, hãy sẵn sàng để đối diện với những năm tháng mệt mỏi và hoảng loạn. Những nỗ lực của bạn sẽ trở nên vô nghĩa vì cuối cùng tài khoản giao dịch chẳng đạt được điều gì, thậm chí là thua lỗ. Giao dịch thành công trở nên tẻ nhạt; giao dịch thất bại trở nên thật sôi động và luôn có cảm giác “dựng tóc gáy lên”. Bạn có muốn trở thành một nhà giao dịch giàu có tẻ nhạt hay là một gã bài bạc thích tìm kiếm cảm giác mạnh. Tất cả hoàn toàn là sự lựa chọn của bạn. Bằng cách xây dựng những thói quen giao dịch tốt, bạn sẽ có thành tích giao dịch xứng đáng, vì lúc này bạn có được nguyên tắc cho sự thành công: sự kỷ luật.